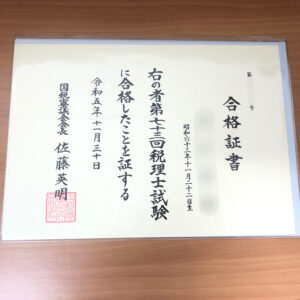

【最終更新】2021.09.01 17:00

【試験中の頭の中を再現してみた】

感想は無駄に長いので、解答復元をいち早く見たい方は、下へ飛んでください!

解いた順番は、①第一問 問1→②第一問 問2(1)→③第一問 問2(2)→④第二問 問2→⑤第二問 問1(1)→⑥第二問 問1(2)です。

時間的には、第一問が終わった時点で50分経過、第二問で60分くらい使って、見直しに10分という感じでした。

今回はボリュームは比較的多くはない印象でしたが、柱上げ問題が多く、また、久しぶりにぐるぐる回りが出題されたりと、初学者にはちょっとキツイ?試験だったでしょうか。

各問ごとに、頭の中で考えたことを振り返っていきたいと思います!

~開始15分前。~

荷物をしまう。

教室の黒板には問題のページ数とかまだ何も書いてないけど、事前にフォローワーさんから『解答用紙7枚』という情報をもらっていたので、『時間には余裕があるはずだから落ち着いていこう』と心を落ち着かせることができた。

(その節は、ありがとうございます!)

解答用紙7枚だったら、配当計算は今回もでないのかなぁ。

~試験開始!~

まずは全体の素読みから。

第一問 問1。『差押えが解除することができる場合』

(3-15の右ページのべた書きかな?)

第一問 問2(1)

(理由書かせる問題来た・・・よくわからん。)

第一問 問2(2)『売却決定が取り消される場合』

(おっ、4-1のあの見開きの左側のべた書きかな?)

~ページをめくる~

(むむむ、第二問、配当計算の問題キターーーー!)

この時点では、内容までは深堀せず。

(また、『趣旨』と『理由』がある・・・流行りの改正論点のところか、書けそうだ。)

第一問に戻って、いざ解答開始!

問1『差押えが解除できる場合』

理論マスの3-15のベタ書きだな。ここは取りどころだっ!

問2(1)『売却決定の日と公売期日と異なる理由』

自動車・・・わからん!

不動産・・・不動産は基本的に高価なものだから、そのお金を準備する時間を与えるためとか?あと確か、不服申立ての期限の特例で不動産等の差押については、公売期日等までだったなぁ。ということは、不服申立てができる者の権利保護の観点もあるのかな?

自動車についても、『不動産等』に入ってた気がするから、とりあえず同じようなことを書いておこう。

問2(2)『換価した財産に係る売却決定が取り消される場合』

うわぁ~ちょうど昨日見たところなのに、理マスが細かすぎて、適当に流したから全然覚えてない~オワタ~

とりあえず、不服申立ての最高価申込者と次順位買受申込者が売却決定を取り消せることだけ覚えてるから書いておこう。

あとなんだっけな~あっ、国税が完納された場合もあったような?あと、公売実施の適正化のための措置もあったような?とりあえず欄もたくさんあるから、書いておこう。笑

もう少しあった気がするんだけど・・・税務署の手続きに瑕疵があったときも、たぶん取り消せるよね。書いておこう。

あれ?『かし?』『かし?』瑕疵の漢字が書けなかったので、『違法性』と書いて逃げる。笑

~ここまでで約50分経過。次の見開きへ進む~

第二問

問2『配当計算』

さて、配当計算しますか。

『根拠』も書かせるのか~面倒くさいなぁ。

~問題文を丁寧に読む~

換価の猶予の問題?いや、取り消された問題か。要件とか書かされなくて良かった。抵当権設定したのね。ってことは、担保を徴した国税500万円か。

~問題文を読み進める~

ん?担保物の処分?でも滞納国税340万円についてって書いてあるけど?なんだこれは?

さっきの担保を徴した消費税は500万円だったしなぁ。

まぁいいや、とりあえず線表を描こう。

~線表を描く~

ムムムッ、やっぱり消費税と国税の法定納期限が同じだぞ?あっそうか!換価の猶予で分割納付した分が減ってるのか!解決!(8回分割納付済×20万円=160万円、500万円ー160万円=340万円!)

年金は国税に劣後するから、後回し。

参加差押えの先後は~、ムムムッ!もしかして・・・廻ってる・・・!?

ぐるぐる廻りキターーー!!!

ぐるぐる廻りで、根拠を示しながらの解答って、難しくないか?

とりあえず、1-10を配当計算に落とし込みながら書いてみよ。

おっ!この鑑定料って、両方入れていいのか?どっちかな気もするけど、60万円にしたら、ちょうどキリが良いから、わかんないからとりあえず両方引いておくか!笑

~ひと通り解答を書き進める~

このまま書いていったら欄が足りなくなりそうだから、字を小さくしなくては!笑

最後に見直しを!特に日付の転記ミスがないかチェーック!

あっ!抵当権に係る債権額、400万円じゃん!!

(500万円と書いてあったのを400万円に修正)

仮登記Cは書類等の提出はなしか。

でも、確か登記がされてるものは、書類の提出がなくても、税務署長の調査で債権額を確認してくれるから、金額はこのまま使って大丈夫だね。

問1(1)『参加差押えをした税務署長による換価執行決定を定めた趣旨(理由)』

これはあれだな。国税通則法の目的の、『円滑な履行に資することを目的とする』あたりを絡めて書けばOKかな?

問1(2)『換価執行決定』

イ X税務署長

換価執行税務署長になるから、換価同意行政機関等に告知しなきゃね。通知先は・・・わかんないからとりあえず関係者全員書いておくか!

ロ D年金事務所長

換価同意行政機関等になるから、同意の求めに応じることと、換価執行税務署長に書類等の引渡しかな?

ハ E市長

E市長も、換価執行税務署長か?でも、『この設例に沿っった上で』って書いてあるから、問題文を見るか。

『X税務署長は、換価執行決定の効力が適法に生じたことから、~』って書いてあるから、今回は部外者ね。

実施する手続きなし!

~ここまでで110分経過。~

残り時間は見直しと、解答内容のメモ。

今年もこのようなコロナ禍での税理士試験の実施に尽力してくださった国税庁の職員の方々に、この場を借りて御礼申し上げます。

これでは、これより下、【完全解答復元】をどうぞ!

コメントなど、コメント欄やTwitterでお気軽に。

【完全解答復元】

(注)これは模範解答ではありません。私が第71回税理士試験において、解答用紙に記載した『そのまま』を掲載しておりますのでご了承下さい。

【第一問】

問1

(1)超過差押え・差押換えの請求

①差押えをした財産について、国税の一部の納付、充当、更正の一部の取消し、差押財産の値上がりその他の理由により、国税の滞納処分費及び国税、地方税その他の債権の合計額を超過すると認められるときは、税務署長は、差押えの解除をすることができる。

②滞納者が差押財産以外の財産で、換価が容易であり、かつ、その滞納国税の全額を徴収することができると認められるものを提供したときは、税務署長は、その差押えを解除することができる。

③差押財産を3回公売に付しても買受人がなく、その財産の形状、用途、法令による利用の規制その他の事情を考慮して、再度換価に付してもなお買受人がないときは、税務署長は、その財産の差押えを解除することができる。

(2)納税の猶予

納税の猶予をした場合には、税務署長等は、その猶予した金額を限度として、納税者の申請に基づき、その財産差押えを解除することができる。

(3)換価の猶予

換価の猶予をした場合には、税務署長は、その猶予した金額を限度として、納税者の申請に基づき、又は職権で、その財産の差押えを解除することができる。

(4)保全差押え・繰上保全差押え

保全差押え又は繰上保全差押をした場合において、納税者の資力の回復その他の理由により、差押えをしないことを相当と認めるときは、税務署長等は、その差押えを解除することができる。

(5)不服申立て

再調査審理庁又は国税庁長官は、再調査請求人等が担保を提供して、既に差し押さえられている財産の差押えの解除を求めた場合において、相当と認めるときは、その差押えを解除することができる。

問2

(1)

イ

自動車については、買受代金の納付は、原則として公売期日等に行わなければならない。通常、自動車の買受代金は高額となるため、買受人にその納付代金の準備期間を与えるためである。

また、自動車についての差押えの不服申立ての期限は、公売期日等までであるため、期間を設けることにより、不服申し立てをする者の権利保護を図るためである。

ロ

不動産については、買受代金の納付は、原則として公売期日等に行わなければならない。(必要があると認めるときは、その期限を30日以内に限り延長することができる。)通常、不動産の買受代金は高額となるため、買受人にその納付代金の準備期間を与えるためである。

また、不動産についての差押えの不服申立ての期限は、公売期日等までであるため、期間を設けることにより、不服申し立てをする者の権利保護を図るためである。

(2)

(1)換価した財産についての手続きに不服申立てがあった場合

換価した財産の手続きについて不服申立てがあった場合には、最高価申込者又は次順位買受申込者は、その売却決定を取り消すことができる。これは、不服申立ての決定又は裁決があるまでの期間、最高価申込者又は次順位買受申込者においてはその地位が不安定になるため、それを保護するためである。

(2)換価した財産に係る国税が完納された場合

換価した財産の売却決定をした場合において、その国税が完納された場合には、税務署長は、その売却決定を取り消さなければならない。

(3)公売実施の適正化のための措置

換価手続において、その買受人が偽りの名義で入札等をした場合など、公売実施の適正化のための措置の規定に該当する行為をしていたときは、税務署長は、その売却決定を取り消さなければならない。

(4)財産の換価手続について違法性が認められた場合

換価した財産の売却決定をした場合において、その換価手続において違法性が認められた場合には、税務署長は、売却決定を取り消す。

【第二問】

問1

(1)

参加差押えについての換価の催告権の規定によって換価の催告をしてもなお換価に付されないときは、その手続きが円滑にされていないことにほかならない。

その手続を円滑な履行に資するため、滞納処分を滞らせないという観点から、参加差押えをした税務署長による換価執行が定められている。

(2)

イ

①X税務署長は、参加差押えの換価の催告権の規定により催告をしてもなお換価に付されないときは、D年金事務所長に対し、換価を執行する旨の同意を得た上で、換価を執行する旨の決定(以下「換価執行決定」という)をすることができる。

②本問の場合、滞納者A、抵当権者B、C、E市長にその旨を通知する。

③換価執行決定をしたときは、換価同意行政機関等(D年金事務所長)に対し、その旨その他必要な事項を告知することによって、その効力を生ずる。

ロ

D年金事務所長は、換価執行税務署長(X税務署長)から、換価の執行について同意を求められた場合において、それを相当と認めるときは、それに同意しなければならない。

また、D年金事務所長は、速やかに、換価執行税務署長(X税務署長)に対し、差押えについての書類を引き渡さなければならない。

ハ

E市長は、特に実施する手続はない。

問2

1.概要

国税、地方税等、私債権について、国税が地方税等に先だち、その国税が私債権等におくれ、地方税等が私債権に先だつとき、又は国税が地方税等におくれ、地方税が私債権等におくれ、私債権が国税におくれるときは、特殊な競合が生じていることとなり、2以降の方法により、配当金額を定める。

本問の場合には、消費税が地方税に先だち、抵当権Bにおくれ、抵当権Bが地方税に先だつため、ぐるぐる回りが生じている。

2.優先順位の確定している債権への配当

本問の場合には、X税務署長が行った乙土地の評価に係る鑑定料30万円及びD年金事務所長が行った鑑定料30万円は、直接の滞納処分費に該当し、最優先に配当を受ける。残額1,100万円(1,160万円ー30万円ー30万円)については、以下のように配当する。

3.租税公課グループと私債権グループへの配当

国税、地方税及び私債権(上記2のものを除く。)について、法定納期限等、設定、登記、譲渡、成立などの時期の古いものから順次に、国税徴収法、地方税税法、その他の法律の規定により、その総額を定める。

(1)地方税 500万円(法定納期限等 平成30年9月30日)

(2)抵当権B 400万円(設定登記日 平成30年10月31日)

(3)仮登記C 200万円(仮登記日 平成31年3月20日)

(4)年金保険料 0円(法定納期限等 令和元年5月31日)

(5)消費税 0円(法定納期限等 令和2年2月29日)

●租税公課グループ (1)+(4)+(5)=500万円

●私債権グループ (2)+(3)=600万円

4.個々の租税公課グループへの配当

上記3の総額を、国税徴収法、地方税法その他の法律の規定により、その配当順位を定める。

(1)担保を徴した国税の優先

本問の場合には、担保を徴した消費税は、参加差押えをした地方税及び差押えをした年金保険料に優先する。

(2)国税優先の原則

国税は、納税者の総財産について、別段の定めがない限り、すべての公課その他の債権に優先する。

第1順位 消費税 340万円

第2順位 地方税 160万円

第3順位 年金保険料 0円

5.個々の私債権への配当

上記3の総額を、民法その他の法律の規定により、その配当順位を定める。

第1順位 抵当権Bの被担保債権 400万円

第2順位 仮登記Cの被担保債権 200万円(供託される)

なお、抵当権と仮登記の配当順位は、設定登記日と仮登記日の先後によって決せられる。

【減点と思われる箇所まとめ】

・第一問 問1

①『換価の猶予』の内容が少しズレてる。

・第一問 問2(1)

② 自動車について、『買受人の保護』について記述なし。

③ 不動産について、的外れな解答。

・第一問 問2(2)

④『買受代金不納付の場合』の記述なし。

⑤『売却決定の取消しに伴う措置』を書かなかった。

・第二問 問1(1)

⑥『延滞税』について触れず。

・第二問 問2(1)

⑦ 関係者への通知について、抵当権者B及びCも入れてしまった。

・第二問 問2(2)

⑧ D年金事務所長が行った乙土地の評価の鑑定料30万円を『直接の滞納処分費』としてしまった。

⑨ 並べる時に、物上保証の抵当権とせず、『設定登記日3/1』ではなく『法定納期限等2/29』として記述した。

⑩ 上記⑧に伴い、最終配当金額(地方税への配当金額)が違う。

⑪ 根拠で『法定納期限等以前に設定された抵当権の優先』の規定を書き忘れた。

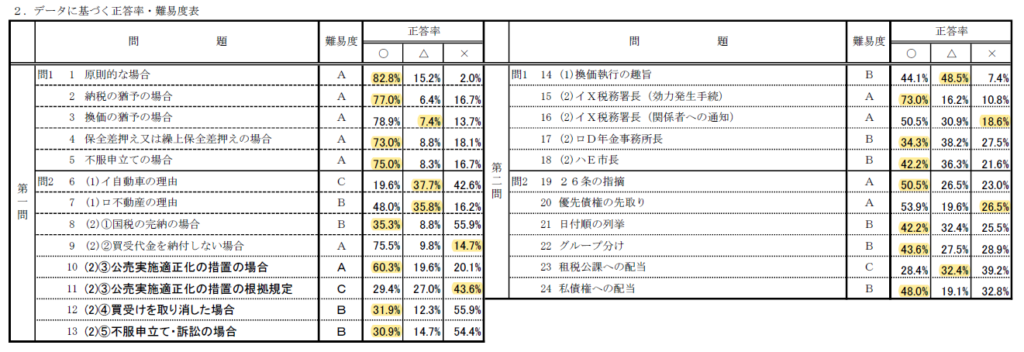

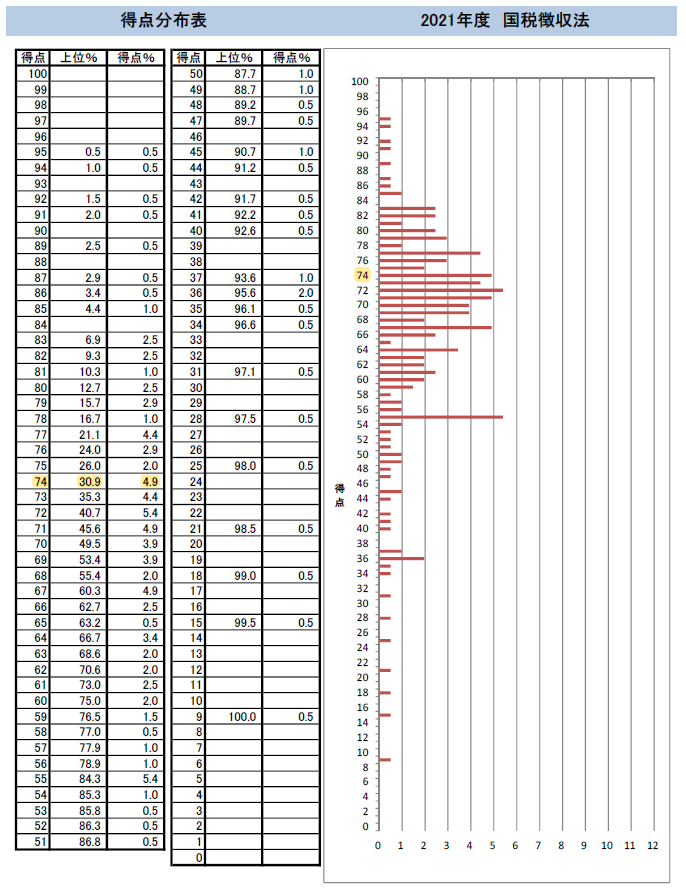

【各予備校のボーダーライン及び合格確実ラインとの比較】

<TAC>

自己採点:36+36=72

ボーダーライン:37+35=72(※69)

(※解答解説会では上記より△3点くらいとのこと)

合格確実ライン:43+40=83(※80)

(※解答解説会では上記より△3点くらいとのこと)

<大原>

自己採点:?+?=74点(採点分析サービスより)

ボーダーライン:38+31=69

合格確実ライン:?+?=79

コメント

コメント一覧 (1件)

国税徴収を受けてきました裁量解除で保全差押繰上保全差押を書くのを忘れました❗計算は根拠も問われたので26条から国税優先から法定納期限等以前に設定されは抵当権の優先と抵当権の優先劣後まで書いて終わりました直接の滞納処分費は30万円で計算しました差押の保険料は公課なので配当がうけられないので滞納処分費の配当の規定にも当てはまらないと思いました‥‥‥‥他の所はホント作文に近いので来年も受験になりそうです‥‥‥参考にさせてもらいありがとうございました今日はお疲れ様でした