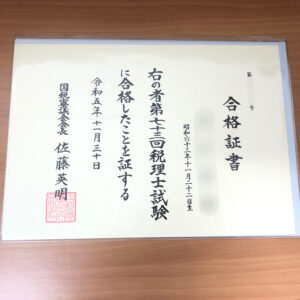

【最終更新】2019.08.08 16:30 明らかにボーダーに達していないため自己採点は行いません。笑

【試験後の感想など】

解いた順番は、頭から順番に、第一問→第二問。

120分フルで使って、答案用紙に書きまくりました。

最初問題を開いたとき、問題文短ッ!って思いました。

しかも初っ端は「交付要求と参加差押えの異同」。

これはもらったっと思ったのも束の間、その下には「調査の権限」の文字が。

出ないとタカを括っていた理論が出てしまいました。

(すべて記憶を引っ張り出しながらの作文です)

そして、とりあえず、第二問も見てみる。

「徴収方途について」ドーン!

なんかザックリとした問題だなと思いながら、第一問に戻って解き始めました。

「交付要求と参加差押えの異同」は完璧に書けるように準備していたので、どうせ後で時間が余るだろうと思い、気分ルンルンで丁寧に。

「調査の権限」は自分的には不意を突かれたので、なんとか言葉を絞り出す。

そして、第二問。

下の解答復元を見て頂ければわかりますが、色々やらかしていますね。

① Cを清算人にしていない。

② Eに対して清算人等の第二次納税義務を追求してしまった。

③ 物的納税責任を書けなかった。

その他、諸々・・・

今の実力はこんなものでした。。。

また来年に向けて、理論を忘れない程度に回します。

【第一問】

1.(1)要件の異同

[1] 交付要求は、執行機関が行う強制換価手続に対して行う配当請求手続きであるが、参加差押えは、行政機関等が行う滞納処分に対して行う配当請求手続きである。

[2] 交付要求は、その対象となる財産に限定はないが、参加差押えは、先行の差押えにより差し押さえられた財産が、動産、有価証券、不動産、船舶、航空機、自動車、建設機械、小型船舶、電話加入権に限定される。

[3] 交付要求は、単に差押えがされていれば行えるが、参加差押えは、差押えの要件を具備していなければ行えない。

1.(2)手続の異同

[1] 交付要求は、執行機関に対して交付要求書を交付することにより行うが、参加差押えは、行政機関等に対して参加差押書を交付することにより行う。

[2] 滞納者及び質権者等のうち知れている者に対し、交付要求は、交付要求通知書により通知するが、参加差押えは、参加差押通知書により通知する。

[3] 参加差押えは、先行の差押えにより差し押さえられた財産が、不動産、船舶、航空機、自動車、建設機械及び小型船舶の場合、税務署長は、関係機関に対し参加差押えの登記を嘱託しなければならず、電話加入権をの場合は、第三債務者に対し参加差押通知書により通知しなければならないが、交付要求は、その必要はない。

1.(3)効果の異同

[1] 先行の差押えが解除された場合、交付要求は、時効中断の効力を除き、その効力を失うが、参加差押えは、次の時にさかのぼって、差押えの効力が生じる。

(1) 動産、有価証券・・・参加差押書が行政機関等に送達された時

(2) 不動産、船舶、航空機、自動車、建設機械、小型船舶・・・参加差押通知書が滞納者に送達された時

(3) 電話加入権・・・参加差押通知書が第三債務者等に送達された時

[2] 参加差押えは、先行の差押えをした税務署長が、相当期間内にその差押えた財産を換価しない場合には、速やかに換価をすることをその先行の差押えをした税務署長に対して催告することができるが、交付要求はできない。

2.

[1] 質問及び検査(任意調査)

徴収職員は、滞納処分のため必要があると認めるときは、次の者に質問し、又は帳簿書類(電磁的記録を含む。)を検査することができる。

(1) 滞納者

(2) 滞納者の親族その他の特殊関係者

(3) 滞納者の財産を占有している第三者

[2] 罰則

(1) 次の場合には、1年以下の懲役又は50万円以下の罰金に科する。

① 徴収職員の質問に対して答弁せず、偽りの陳述をした者

② 帳簿書類について、偽りの記載又は記録をしたものを提示した者

(2) 滞納者以外の者についても同様とする。

(3)法人の代表者などが、その法人などの業務又は財産について上記(1)~(2)の違法行為をしたときはその行為者を罰するほか、その法人などに対して罰金刑を科する。

[3] 捜索の権限及び方法(強制調査)

(1) 徴収職員は、滞納処分のため必要があるときは、滞納者の住居その他の場所につき、捜索することができる。

(2) 徴収職員は、滞納処分のため必要があるときは、次の者の住居その他の場所につき、捜索することができる。

① 滞納者の財産を所持する親族その他の特殊関係者

② 滞納者の財産を所持すると認められる相当の理由がある第三者

(3) 徴収職員は、必要があるときは、滞納者又はその財産を占有する第三者に対し、金庫その他の容器の類を開かせ、又は自らこれを開くための処分をすることができる。

[4] 出入禁止

徴収職員は、運搬などの時には、次の者以外の者について、その場所に出入りすることを禁ずることができる。

(1) 滞納者

(2) 滞納者の配偶者その他の親族

(3) 滞納者の代わりに、それを代理する権限を有する者

[5] 身分の確認

【第二問】

[1] Z銀行に預けていた定期預金500万円について

本問の場合には、次の理由により、清算人A及び残余財産の分配を受けたBに対して、清算人等の第二次納税義務を追求し、Aから500万円、Bから100万円を限度として、徴収することになる。

(1) 成立要件

次のすべてに該当するときに成立する。

① 株式会社甲が、納付すべき国税を納付しないで残余財産の分配をしたこと。

② 株式会社甲に、滞納処分を執行してもなお徴収すべき額に不足すると認められること。

(株式会社甲は所有する財産はない。)

(2) 第二次納税義務

清算人A及び残余財産の分配を受けたB

(3)責任限度

次のそれぞれの価額を限度とする。

① 清算人Aについては、残余財産の分配をした価額500万円。

② 残余財産の分配を受けたBについては、分配を受けた100万円。

[2] 建設機械3台について

本問の場合には、次の理由により、清算人A及び残余財産の分配を受けたBに対し、清算人等の第二次納税義務を追求し、Aから400万円、Bから200万円を限度として徴収することになる。また、株式会社乙に対し、無償又は著しい低額の譲受人等の第二次納税義務を追求し、株式会社乙から1,100円を限度として徴収することになる。

(1) 清算人等の第二次納税義務

① 成立要件

上記[1](1)と同じ。

② 第二次納税義務者

清算人A及び残余財産の分配を受けたB

③ 責任限度

次のそれぞれの価額を限度とする。

イ 清算人Aについては、残余財産の分配をした価額400万円。

ロ 残余財産の分配を受けたBについては、分配を受けた価額200万円。

(2) 無償又は著しい低額の譲受人等の第二次納税義務

① 成立要件

次のすべてに該当するときに成立する。

イ 株式会社甲が、株式会社乙に対して著しい低額の対価による譲渡及び債務の免除をしたこと。

(時価1,500万円、譲渡対価600万円/債務の免除額200万円)

ロ 株式会社甲に、滞納処分を執行してもなお徴収すべき額に不足すると認められること

② 第二次納税義務者

権利を取得し又は義務を免れた株式会社乙

③ 責任限度

受けた利益の額を限度とする。

よって、時価1,500万円ー対価600万円=900万円、債務免除200万円、合計1,100万円となる。

[3] Cに対する貸付金債権について

本問の場合には、次の理由により、Cに対して、無償又は著しい低額の譲受人等の第二次納税義務を追求し、Cから100万円を限度として徴収することになる。

(1) 成立要件

次のすべてに該当するときに成立する。

① 株式会社甲が、Cに対して債務の免除をしたこと

② 株式会社甲に、滞納処分を執行してもなお徴収すべき額に不足すると認められること

(2) 第二次納税義務者

義務を免れたC

(3) 責任限度

受けた利益の額100万円を限度とする。

[4] 未回収の売掛金400万円について

本問の場合には、未回収の売掛金を債権として差し押さえる。

また、X税務署長は、関係機関に対し差押えの登記を嘱託することができる。

[5] Eに振り込んだ現金300万円

本問の場合には、次の理由により、清算人A及び残余財産の分配を受けたEに対し、清算人等の第二次納税義務を追求し、Aから300万円、Eから300万円を限度として徴収することになる。

(1) 成立要件

上記[1](1)と同じ。

(2) 第二次納税義務

清算人A及び残余財産の分配を受けたE

(3) 責任限度

次のそれぞれの価額を限度とする。

① 清算人Aについては、残余財産の分配をした価額300万円。

② 残余財産の分配を受けたEについては、受けた価額300万円。

コメント